0

0

0

0

0

0

加入HR交流社群

50万HR人在这里

加入HR交流社群

50万HR人在这里

首日大涨468.78%,中国“英伟达”被抢疯了

员工管理的日常发布于:2025-12-05 14:08:00

467人浏览过

12月5日,A股科技赛道有2件大事,即摩尔线程正式登陆A股,沐曦开始新股申购。

要知道,摩尔线程新股申购,已经彻底被投资者抢疯了,一股难求。

据最新数据显示,本次摩尔线程网上发行最终中签率仅为0.036%,约482.66万户投资者参与了这场抢筹大战。

12月5日,摩尔线程首日上市开盘大涨468.78%。

投资者为何如此看好摩尔线程?

妙投认为有以下3点:

第一,“国家队”速度带来的隐性背书。 从受理到注册仅用时122天,摩尔线程刷新了科创板的最快纪录。在A股,监管层的效率往往代表着某种态度的倾斜。

第二,极其诱人的“赔率”。 虽然114.28元的发行价创年内最高,但按2025年预计14亿元营收计算,其市销率(PS)约38倍。相比寒武纪上市初期动辄80倍以上的PS,这个价格显得颇具性价比。机构普遍预期上市首日涨幅在50%~100%,对于散户而言,这不仅是一次打新,更是一次“抽奖”。

第三, 今年是结构性牛市,AI赛道的赚钱效应摆在那里,资金对于GPU这种硬科技标的,有着天然的关注度。

相比起来,另一家“国产GPU四小龙”之一,沐曦股份的初步询价延续了摩尔线程时的“机构狂热”。

从沐曦股份初步询价结果来看,本次共有288家网下投资者管理的7962个配售对象提交了初步报价,有效报价投资者为269家、7719个配售对象,拟申购总量高达571.69亿股,网下申购倍数高达2227.6倍,超过了摩尔线程的1600倍。

那么,这对“双子星”的基本面有何区别呢?又该如何看待这次IPO带来的投资机会呢?

一、殊途同归的“双子星”

如果说摩尔线程想做中国的英伟达(NVIDIA),那么沐曦就是中国的AMD。

这种对标并非空穴来风,来自团队的基因。摩尔线程创始人张建中曾任英伟达全球副总裁,核心团队也主要来自英伟达;而沐曦的团队则主要源自AMD。

虽然都是GPU厂商,但两家在GPU上的打法不同,即摩尔线程做全栈,沐曦专攻训练推理。

从技术难度上说,全栈GPU会更难一些。

全栈GPU难在“既要又要还要”,即图形渲染、科学计算、通用性、生态、驱动、兼容一个都不能少,而训推GPU主要聚焦“低精度矩阵乘加+高吞吐”单点。目前国内的寒武纪、壁仞、燧原等大多选择了后者。

相比之下,摩尔线程的“全栈”赋予了它独有的稀缺性。它的产品不仅能跑AI,还能玩《英雄联盟》、《原神》,是首个公开发售并完整支持DX12的国产游戏显卡。这意味着它打开了庞大的消费级市场,而不仅仅是盯着数据中心。

那么,为什么两家打法会如此不同?

除了技术难度之外,沐曦打法旨在在训练推理赛道实现快速商业化。

由于面临对赌、回购的压力,沐曦更需要快速商业化和IPO上市。沐曦的招股书虽未披露细节,但问询回复中承认“部分股东附带上市对赌条款”,若2026年3月31日前仍未完成合格上市,公司或创始人有回购义务。

上市节奏被资本锁定,意味着沐曦必须在单一赛道用最快速度跑出收入与规模。

因此,沐曦在早期将有限的资源全部“押注”在训推产品上。

为了快速商业化,沐曦股份加快多个国产GPU研发速度,快于行业平均水平。例如:曦思N100于2022年1月交付流片,2022年8月完成回片测试,并于2023年4月正式量产。2022年年底曦云C500交付流片,2023年6月完成回片测试。

沐曦的营收从2022年的43万元提升至2024年的7.43亿元,期间复合年均增长率也显著高于国内可比公司。从招股说明书来看,沐曦当前收入集中于曦云C500系列。

而摩尔线程坚持全栈的打法。

一方面,摩尔线程2023年被美国列入实体清单,导致代工受阻。先进制程受限,反而强化“先把成熟制程吃干抹净”的逻辑,即用成熟制程做全功能芯片,覆盖桌面、边缘、推理,以量补质。

另外,国内消费级独显长期处于蓝海,摩尔线程是国内少数在京东等电商平台面向消费者的国产GPU企业。摩尔线程用图形产品直接吃下党政、国企、信创PC等对游戏/图形刚需但预算敏感的订单,避开英伟达锋芒,形成现金流来源。

此外,摩尔线程的“野心”还在于生态。

英伟达之所以无敌,不仅因为芯片强,更因为CUDA生态锁死了开发者。英伟达通过“卖硬件、送软件”的策略,把底层的数学库(如cuDNN)做得极好,让开发者产生了极强的路径依赖。

摩尔线程显然深谙此道。其自研的MUSA架构和英伟达的CUDA角色如出一辙。摩尔线程推出的MUSIFY工具,可以将开发者的C++源代码转换成MUSA C++源代码,再通过MUSA编译器MCC编译生成基于MUSA指令集的二进制代码,最终运行在摩尔线程全功能GPU上。这种生态对标,意在降低开发者的迁移成本——既然打不过你,我就尽力兼容你,甚至变成你。

相比之下,沐曦虽然也同样考虑到CUDA兼容的问题,也在补齐图形渲染等短板,但目前的重心仍聚焦在特定场景的快速变现上。

二、如何给“亏损”定价?

谈完技术和战略,终究要回到投资者最关心的估值定价上。

不管是摩尔线程还是沐曦,目前都没能逃脱未盈利上市的宿命。

2022年至2024年,沐曦股份归母净利润分别亏损 7.77 亿元、8.71 亿元和 14.09 亿元,三年合计亏损约 30.57 亿元;摩尔线程的情况也类似。

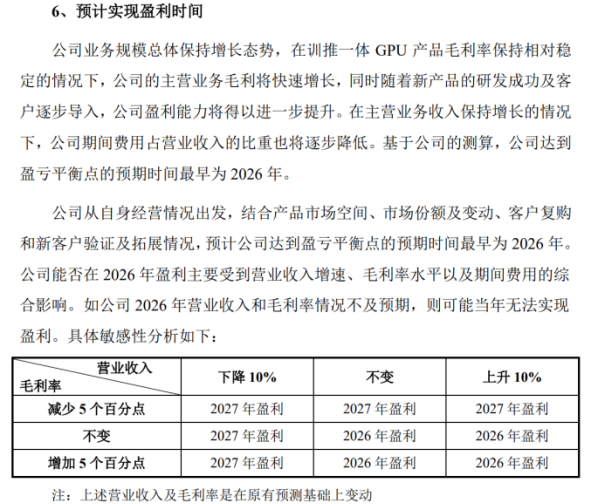

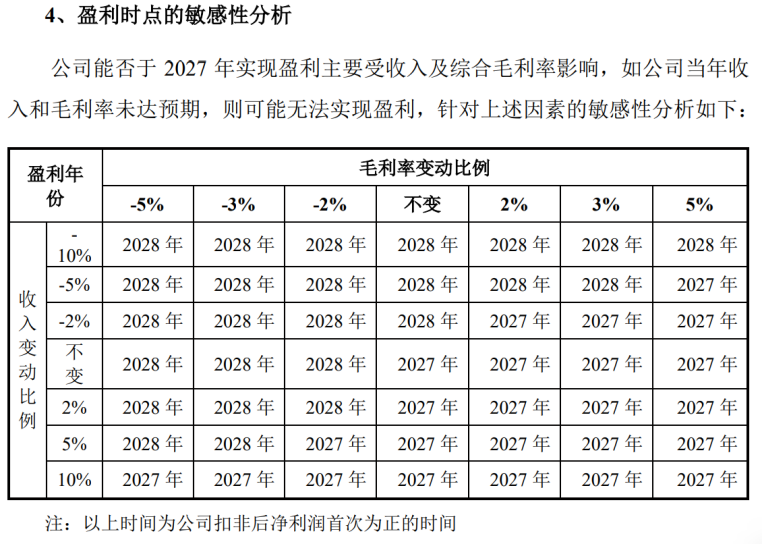

尽管两家公司都在招股书中给出了“盈利的时点”,即沐曦预计2026年最快盈利,摩尔线程预计2027年盈利。但在当下,资本市场主要是在为“未来”买单。

(图片来源:沐曦股份招股意向书)

(图片来源:摩尔线程招股说明书)

这时候,市盈率(PE)失效了,市销率(PS)成为了定价的标尺。

摩尔线程此前于2024年末完成Pre-IPO轮融资,投后估值约300亿元,相比本次IPO发行市值537亿元,不到一年增值80%。在沐曦2025年2月的增资中,葛卫东等投资者入股价格对应公司投后估值已达210.71亿元,本次IPO发行市值418亿。

那么,摩尔、沐曦谁更有投资价值呢?

妙投认为,从基本面来看,摩尔的技术实力好于沐曦,但投资要考虑估值。

根据管理层初步预测,2025全年摩尔线程预计营业收入为12.18亿元至14.98亿元,同比增长177.79%至241.65%。根据wind一致性预期,2026年摩尔线程营收有望达到25.96亿元。

据机构预测,选取A股的寒武纪、海光信息、景嘉微作为锚点,考虑到摩尔线程作为“全栈GPU”的稀缺性,以及国产替代和AI的双重红利,这里给予其2026年行业平均33倍的PS。

这意味着,摩尔线程的远期市值有望触及856.68亿元。相比目前的发行市值,确实还有拔高的空间。

再看沐曦。华泰证券预测其2026年营收为28.43亿元。虽然营收略高于摩尔线程,但考虑到其尚未完全实现“全栈化”,且Pre-IPO轮估值约为摩尔线程的七成,给予其23倍的PS或许更为合理。

据此测算,沐曦的对应市值约为 656.73亿元。

然而,摩尔线程首日上市表现已经超出了预期,开盘市值达到3000亿左右,远高于机构的测算。

这背后都是,资金愿意为“高端制造+AI+国产替代”这三大硬核逻辑付出高溢价。

由于大涨,摩尔线程的估值不再具备性价比。沐曦还未上市,还可继续打新。

摩尔线程作为先发的“带头大哥”,具有极强的锚定效应。摩尔线程上市后股价的超预期表现,也会给上市的沐曦的估值拔高带来情绪溢价。

对于长期关注GPU赛道的投资者而言,真正的考验不在上市首日,而在未来的两三年。我们要关注这个关键的时间节点:2026年和2027年。

只有当这两家公司的业绩拐点如约而至,定价逻辑从“看市销率(PS)”回归到“看市盈率(PE)”时,即从“做梦”到“数钱”。这场宏大的国产GPU叙事,才算真正完成了闭环。

TA的热门作品

热门总榜

换一换

请先 登录 后发表评论~

查看全部 0 条评论